En regroupant toutes vos dettes pour n’obtenir qu’une seule mensualité et rééquilibrer votre budget, vous avez la possibilité d’inclure un capital supplémentaire pour financer un nouveau projet ou simplement pour vous constituer une épargne de précaution.

Mais si le rachat de crédit plus trésorerie d’appoint est une opération simple qui présente de nombreux avantages, elle nécessite d’être menée avec prudence.

Explications dans ce dossier ultra complet.

Sommaire

Qu’est-ce qu’un rachat de crédit plus trésorerie ?

Qui peut effectuer un rachat de crédit avec trésorerie ?

Pourquoi obtenir une somme supplémentaire en même temps que le regroupement ?

Comment bénéficier d’une trésorerie supplémentaire lors du rachat de crédit ?

Simulation de restructuration de dettes et bénéfices de l’opération

L’assurance emprunteur est-elle obligatoire lors d’un rachat de crédits ?

Fonctionnement du rachat de crédit avec un volant de trésorerie

L’opération consiste à solliciter un capital supplémentaire au moment de la demande de restructuration. Le nouvel emprunt servira d’une part à rembourser l’ensemble des dettes et des emprunts en cours et d’autre part à verser une somme sur le compte bancaire de l’emprunteur.

Le choix s’effectue au moment de la demande et contrairement au prêt de trésorerie avec lequel l’opération ne doit pas être confondue, elle n’implique pas de souscrire un nouvel emprunt. Le montant de la trésorerie demandée est simplement ajouté au rachat de crédit.

Dans la plupart des cas, le capital prend la forme d’un prêt non affecté, c’est-à-dire que l’utilisation des fonds est libre. L’emprunteur n’a aucun justificatif à fournir.

Toutefois, si vous envisagez de réaliser un projet précis (travaux, achat d’un véhicule…), il s’agira d’un prêt affecté et vous devrez fournir les justificatifs liés à la dépense envisagée.

Même si en théorie, le montant du volant de trésorerie n’est pas limité par un plafond, il doit correspondre aux besoins de l’emprunteur et être cohérent avec sa capacité de remboursement. La possibilité d’accompagner votre demande de rachat de crédit d’une enveloppe de trésorerie dépendra du taux d’endettement, du niveau de reste à vivre et de la nature de la garantie proposée. À ce sujet, sachez que les propriétaires ont plus de chances d’obtenir un montant élevé de trésorerie que les locataires.

Toutefois, lorsque tous les éléments du dossier sont favorables, les locataires peuvent faire parfaitement obtenir un rachat de crédits avec un capital supplémentaire.

La durée du nouvel emprunt et le taux proposé dépendent directement de l’inclusion ou non d’un prêt immobilier dans l’opération.

- Si uniquement des prêts à la consommation : 12 ans maximum

- Si présence d’un ou plusieurs crédits immobiliers et d’une trésorerie complémentaire : jusqu’à 25 ans.

La loi qui s’applique au rachat de crédits dépend de la nature des prêts qui le compose :

- Si la part des prêts immobiliers est inférieure à 60 % du total racheté, c’est la réglementation sur le crédit à la consommation (LS1) qui s’applique.

- Si la part des prêts immobiliers dépasse 60 % du total, c’est la réglementation sur le crédit immobilier (LS2) qui s’applique.

Par ailleurs, la directive européenne MCDA impose que la réglementation LS2 s’applique à toute opération de rachat de crédit garantie par une hypothèque, quel que soit le montant du prêt immobilier.

Notre conseil : il ne faut pas perdre de vue l’objectif principal qui est de rééquilibrer le budget. À ce titre, il est conseillé de limiter le montant de trésorerie supplémentaire à ses stricts besoins.

Conditions pour obtenir une trésorerie supplémentaire lors du rachat de crédit

Il est possible à tous les particuliers d’obtenir un volant de trésorerie dans le cadre d’une opération de rachat de crédit, quel que soit le montant ou la nature de leurs dettes, à condition que le taux d’endettement et le reste à vivre après opération soient corrects.

L’utilisation des fonds et les objectifs de l’emprunteur n’entrent pas en général dans les critères d’étude de faisabilité. Mais si la manière dont vous utiliserez la trésorerie obtenue n’influence pas en théorie la décision de l’organisme de crédit, vous devez montrer que l’équilibre de votre budget est votre priorité.

L’étude de votre demande de rachat de crédit avec trésorerie

L’analyse de risque s’applique sur l’ensemble des documents fournis par l’emprunteur, comme c’est le cas pour un prêt classique. Toutefois, vous devez vous attendre à une étude approfondie de votre capacité de remboursement et de votre reste à vivre, car l’organisme se montre nettement plus strict lorsque le regroupement comporte un volant de trésorerie. Le montant total du rachat de crédit ne devra pas déséquilibrer votre budget.

L’analyse de risque s’applique sur l’ensemble des documents fournis par l’emprunteur, comme c’est le cas pour un prêt classique. Toutefois, vous devez vous attendre à une étude approfondie de votre capacité de remboursement et de votre reste à vivre, car l’organisme se montre nettement plus strict lorsque le regroupement comporte un volant de trésorerie. Le montant total du rachat de crédit ne devra pas déséquilibrer votre budget.

L’étude n’est pas menée de la même manière suivant le statut professionnel du demandeur, les banques se montrant plus exigeantes en général avec les TNS qu’avec les salariés. L’ajout d’une trésorerie libre sans justificatifs au rachat de crédit peuvent en effet inciter la banque à penser qu’elle pourrait être affectée à l’activité professionnelle, ce qui n’est pas autorisé dans une opération de regroupement.

Enfin, la sécurité d’emploi dont bénéficient les salariés de l’administration publique rassure les organismes financiers. Ainsi, le rachat de crédit avec trésorerie a plus de chances d’aboutir pour un fonctionnaire que pour un salarié du privé.

Précisez vos objectifs

Afin de mettre toutes les chances de votre côté, il est conseillé de justifier le montant de trésorerie inclus dans le rachat de crédit et de donner les détails de son affectation future.

En effet, même s’il est prévu une utilisation libre de l’enveloppe additionnelle, il est important de convaincre l’organisme prêteur que l’octroi de cette somme supplémentaire ne mettra pas en péril l’objectif principal qui est de rééquilibrer votre budget de manière pérenne et d’éliminer tout risque de surendettement.

Donnez des garanties suffisantes

L’hypothèque sur un bien immobilier représente une garantie appréciée des organismes de prêt. Encore faut-il que la réserve hypothécaire soit suffisante. Celle-ci correspond à la différence entre la valeur de vente du bien immobilier et le montant des hypothèques en cours. C’est la raison pour laquelle le rachat de crédit pour propriétaire permet d’intégrer plus facilement une trésorerie.

Les locataires peuvent présenter une caution solidaire qui, en fonction de leur situation financière et des montants sollicités, peut s’avérer particulièrement utile. Cette solution présente toutefois l’inconvénient d’engager irrémédiablement le patrimoine du garant.

À savoir : si tous les prêts en cours n’ont pas été soldés, il est possible qu’une inscription hypothécaire figure encore sur le bien. Sachez dans ce cas que la plupart des organismes de rachat de crédit refusent de se placer en 2e rang. La qualité de propriétaire n’aura alors pas d’influence.

Les avantages à obtenir une trésorerie d’appoint

Les nombreux avantages à demander une somme supplémentaire lors d’un rachat de crédits varient suivant vos besoins et vos objectifs.

Les nombreux avantages à demander une somme supplémentaire lors d’un rachat de crédits varient suivant vos besoins et vos objectifs.

- Le capital supplémentaire peut permettre de réaliser un nouveau projet qui vous tient à cœur. On parle alors de trésorerie affectée. Vous devrez fournir un justificatif au moment du déblocage des fonds : devis ou factures des travaux à réaliser, bon de commande du véhicule…

- Vous disposez librement d’une somme d’argent supplémentaire utilisable à tout moment. Il s’agit d’un prêt non affecté. Il s’apparente à un crédit personnel et aucun justificatif n’est exigé par l’organisme de crédit. Ce montant disponible pourra par exemple servir à aider vos enfants (études, mariage, installation dans la vie active), acquérir un nouveau mobilier, changer un appareil électroménager, effectuer d’éventuels travaux ou bien financer des réparations dans votre logement.

- Vous bénéficiez d’un matelas de sécurité en cas de coup dur qui pourra grossir si votre budget après restructuration permet de dégager une capacité d’épargne. Cette épargne de sécurité pourra être mobilisée par la suite en cas de besoin.

- Vous n’avez plus qu’un seul crédit (restructuration et nouveau projet) et une seule mensualité, ce qui simplifie la gestion de votre budget. Vous évitez les frais supplémentaires liés à la souscription d’un nouveau prêt.

Les étapes pour réaliser un rachat de crédit plus trésorerie

Effectuez plusieurs simulations en ligne

Commencer par utiliser les calculettes mises gratuitement à votre disposition pour simuler le résultat de votre opération de rachat de crédit avec trésorerie supplémentaire.

Vous pourrez ainsi définir le montant maximum que vous pouvez emprunter et la durée la plus adaptée en fonction de la nature des dettes (présence ou non d’un prêt immobilier).

Pensez à vous munir de tous les documents nécessaires pour remplir le formulaire. Si à ce stade vous n’avez pas encore évalué votre besoin en trésorerie, pas de soucis, il ne s’agit que de projections chiffrées destinées à vous aider à vérifier la faisabilité de votre demande. Vous pourrez ajuster le montant du volant de trésorerie par la suite.

Le résultat vous donnera une idée de votre future mensualité et du montant maximum de la somme d’argent que vous pouvez obtenir.

Faites une large concurrence

Même si les simulations en ligne donnent des résultats intéressants, prenez le temps de solliciter plusieurs banques, car les conditions d’acceptation, les taux et les durées maximales varient d’un organisme de rachat de crédit à l’autre. De plus, même si vous obtenez un avis favorable, rien ne garantit que votre demande aboutisse. Il est donc préférable d’anticiper un éventuel refus et de remplir plusieurs dossiers.

Important : l’apport d’un courtier peut accroître vos chances d’intégrer une somme d’argent supplémentaire au rachat de crédit. Son rôle d’intermédiaire est de faire la concurrence à votre place et son expertise vous aidera à obtenir l’offre la plus performante.

Remplissez le formulaire de demande et transmettez les pièces justificatives

Le formulaire en ligne ne comporte aucune difficulté. Il suffit de remplir un formulaire détaillé de votre demande de rachat de crédit + trésorerie et de transmettre les documents justificatifs, à savoir :

- Pièce d’identité ou passeport en cours de validité

- 3 derniers bulletins de salaire et contrat de travail (ou 3 derniers bilans pour les TNS)

- Justificatif de domicile (facture téléphone, gaz, électricité…)

- 3 derniers relevés bancaires

- 2 derniers avis d’imposition

- Justificatifs de vos charges mensuelles

- Contrats de prêts et tableaux d’amortissement de tous les crédits en cours

- Si le volant de trésorerie est destiné à financer un projet précis, les devis ou les bons de commande. Vous pourrez toutefois les transmettre après l’acceptation de votre dossier.

Les délais pour profiter de la trésorerie complémentaire

À réception de votre de demande de rachat de crédit avec capital supplémentaire, un conseiller est rattaché à votre dossier. Il vous aide à évaluer votre besoin en trésorerie et à compléter la demande si nécessaire.

L’organisme va ensuite vérifier que votre dossier est complet et démarrer le traitement de votre demande. 24 à 48 heures après, vous obtiendrez un premier avis qui ne doit pas être confondu avec un accord de principe et encore moins à une réponse définitive.

L’organisme de crédit procède ensuite à une analyse plus approfondie de votre dossier et vous recevrez votre accord de principe par mail dans les 8 jours.

À ce stade, votre dossier a toutes les chances d’aboutir, mais il vous faudra encore patienter avant de recevoir l’offre définitive de rachat de crédit incluant le montant de la trésorerie accordée.

Une fois reçue l’offre préalable, il faudra attendre la fin du délai de rétractation pour la signer et la renvoyer. Dès réception, la banque sera en mesure de débloquer les fonds. Le volant de trésorerie non affecté est viré sur votre compte bancaire.

Simulation de rachat de crédit avec trésorerie supplémentaire

Situation avant restructuration

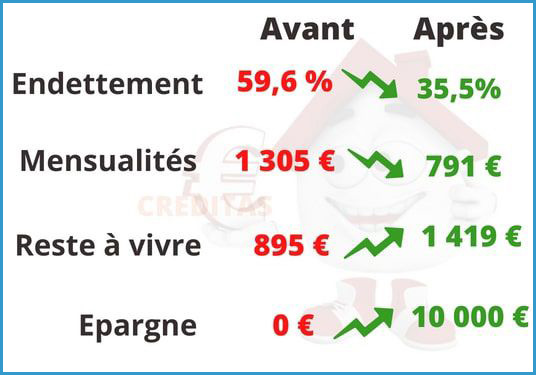

Un couple avec 2 enfants à charge se trouve en grande difficulté financière avec un taux d’endettement de 59,6 % et de nombreuses dettes qu’il n’arrive plus à payer. Il est propriétaire de sa résidence principale sur laquelle court encore un prêt immobilier. Il a en outre 3 crédits à la consommation, dont un prêt voiture et plusieurs factures restent impayées. Enfin, il a un découvert bancaire non autorisé qu’il est contraint de rembourser s’il ne veut pas être fiché FICP, ce qui réduira ses chances de regrouper ses crédits. Ses revenus mensuels se montent à 2 200 €.

Objectifs du ménage

L’objectif du rachat de crédit est de regrouper toutes les dettes afin d’alléger les mensualités et d’ajouter une enveloppe financière pour se prémunir contre les imprévus.

| Avant opération de rachat de crédit | ||

| Nature des dettes | Montant de la dette | Mensualité |

| Prêt immobilier | 75 000 € | 660 € |

| Prêt consommation n°1 | 4 500 € | 175 € |

| Prêt consommation n°2 | 9 000 € | 220 € |

| Crédit voiture | 11 000 € | 250 € |

| Découvert bancaire | 2 200 € | – |

| Factures impayées | 2 500 € | – |

| Totaux | 104 200 € | 1 305 € |

| Après opération | ||

| Montant du rachat de crédit incluant 10 000 € de trésorerie d’appoint | Nouvelle mensualité (1) | Nouveau taux d’endettement du ménage |

| 114 200 € | 781 € | 35,5 % |

| (1) : pour un nouvel emprunt sur 240 mois à 4,90 % d’intérêt et 0,35 % d’assurance à 100 % | ||

Gains observés après restructuration

Le regroupement des 4 crédits en cours et l’ajout d’une trésorerie supplémentaire de 10 000 € offrent plusieurs avantages au couple :

- Toutes les dettes sont soldées

- Le compte bancaire est à nouveau créditeur

- Le taux d’endettement est passé de 59,6 % à 35,5 %

- Son reste à vivre est passé de 895 € à 1 419 € et son pouvoir d’achat a augmenté de 424 € par mois

- Il dispose de 10 000 € de trésorerie.

À savoir : en contrepartie, la durée des emprunts est allongée et le coût global du crédit s’alourdit.

L’assurance emprunteur sur un rachat de crédit

Vous devez souscrire une assurance couvrant les risques de décès, d’invalidité et d’incapacité de travail que l’opération de regroupement comporte ou non un prêt immobilier (1).

Malgré la Loi LAGARDE et les nombreux textes de loi renforçant la réglementation sur l’assurance de prêt, sachez que l’emprunteur en situation de surendettement n’est pas en position de force pour proposer une délégation d’assurance externe. Il doit le plus souvent se limiter au contrat groupe proposé par l’organisme de crédit.

(1) Contrairement à un prêt à la consommation classique ou l’assurance n’est pas obligatoire.