Souple, adaptable et évolutif, le prêt immobilier modulable proposé par la plupart des banques permet d’anticiper sur l’évolution future de votre situation financière, professionnelle ou familiale. Vous pouvez décider à tout moment d’augmenter, diminuer ou reporter le paiement de vos mensualités de remboursement dans les limites fixées à l’offre de prêt.

De quoi vous rassurer et vous aider à gérer votre budget sereinement ? Oui, mais à condition de bien connaître les avantages et les inconvénients des options de modulation, car tout changement en cours de vie du contrat peut engendrer des frais et a des répercussions sur le coût total.

On vous explique en détail comment fonctionne le prêt modulable et vous donnons de précieux conseils pour piloter efficacement votre échéancier.

SOMMAIRE

Qu’est-ce que le prêt modulable ?

Quel est son fonctionnement ?

Quels sont les avantages des options de modulation ?

Quels sont les limites et les inconvénients ?

Quelles sont les banques qui proposent des prêts modulables ?

Que deviennent les cotisations de l’assurance emprunteur en cas de suspension ?

Cas du remboursement anticipé partiel

Les questions importantes à poser sur le prêt modulable

Définition

Le prêt modulable est un crédit immobilier amortissable classique dans lequel figurent des options qui permettent de déroger aux modalités contractuelles initiales. Ces options de modulation s’appliquent aussi bien sur des prêts à taux fixe qu’à taux variable.

Elles confèrent à l’emprunteur un droit de modification de l’exécution du contrat dans un cadre défini dans l’offre de prêt. Elles impactent la durée, le taux d’intérêt restant quant à lui inchangé.

Comment fonctionnent les options de modulations ?

Principe

Le prêt modulable peut financer l’achat de la résidence principale, d’une résidence secondaire ou un investissement locatif. Il est cumulable avec les prêts réglementés par l’État comme le PTZ.

À savoir : les options de modulation concernent uniquement les prêts amortissables à taux fixe ou variable. Les investisseurs qui souhaitent optimiser l’aspect fiscal en souscrivant un prêt in fine ne peuvent pas bénéficier de cette souplesse.

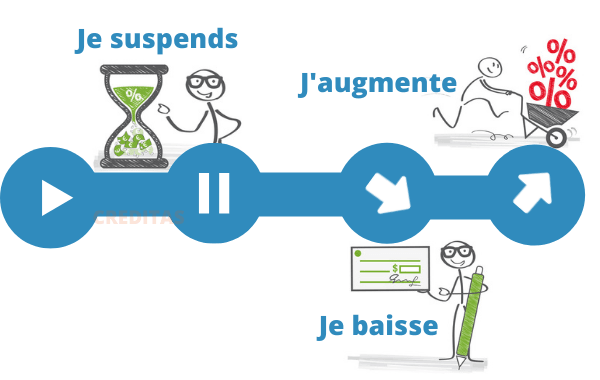

Le fonctionnement de ce prêt immobilier évolutif est simple. Après un délai d’attente appelé carence pouvant varier de 12 à 24 mois suivant les offres de prêt , l’emprunteur peut demander à utiliser une des trois options de modulation des mensualités de remboursement dans les limites prévues au contrat :

- Augmentation

- Diminution

- Suspension.

Important : lorsque le prêt modulable a été souscrit par plusieurs personnes, la demande doit émaner de l’ensemble des co-emprunteurs.

Les décisions se prennent au cas par cas. Dans le cas d’une diminution ou d’un report du montant des mensualités, vous n’avez pas besoin de fournir de justificatifs. En revanche, en cas d’augmentation, la banque pourra procéder à un nouvel examen de votre situation financière. L’analyse portera sur le taux d’endettement et le reste à vivre après modification.

Elle peut parfaitement refuser votre demande si elle estime que la nouvelle échéance dépasse vos capacités de remboursement ou bien si elle dépasse les limites de montant fixées au contrat. En cas d’acceptation, vous recevrez un avenant avec un nouveau tableau d’amortissement.

À savoir : la demande de modulation peut aussi émaner de la banque. Toutefois, cette dernière ne peut pas contraindre l’emprunteur à modifier ses échéances.

Augmentation des échéances

En cas de hausse de salaire ou d’évolution de carrière, l’augmentation du prêt immobilier permet de réduire la durée de votre emprunt et de réaliser des économies importantes.

À titre d’exemple, prenons un prêt modulable à taux fixe dont le capital restant dû se monte à 150 000 € sur une durée restant à courir de 15 ans et pour lequel la mensualité se monte à 893 € par mois hors assurance. Une augmentation de 10 % de la mensualité, soit 89 €, permettra d’écourter la durée de remboursement 18 mois et d’économiser 1 093 € sur le coût total du crédit.

À savoir : certaines banques offrent la possibilité de doubler les mensualités. En réglant 2 échéances en une seule fois, cette option permet de réaliser des économies ponctuelles.

Diminution de la mensualité

À l’inverse, en cas de coup dur, si vous vous retrouvez au chômage ou si vous faites face à une diminution de revenus par exemple, baisser les échéances permettra de rééquilibrer votre budget. Vous pouvez en outre décider à tout moment de revenir à l’échéance initiale. L’utilisation de cette souplesse n’est pas soumise à une nouvelle étude de risque.

Il suffit de respecter la double condition fixée par la banque :

- Rester dans l’amplitude de modulation de prêt autorisée

- Respecter le plafond d’allongement de la durée.

Suspension de l’échéance mensuelle

Cette option du prêt modulable permet de faire face à des difficultés financières temporaires. L’utilisation de la suspension est toutefois très encadrée, car les banques limitent le nombre d’utilisations à une ou deux fois par an et imposent un plafond de report total de 24 mois. Votre mensualité n’est pas pour autant égale à zéro puisque pendant la période de report, vous devez continuer à régler les primes d’assurance emprunteur.

Le report, comme la diminution a toutefois deux conséquences pour l’emprunteur :

- Elle rallonge la durée de remboursement.

- Elle augmente le coût total.

Notre conseil : avant de décider de reporter le paiement de vos mensualités, faites effectuer plusieurs simulations de modulation pour mesurer son impact sur la durée et le coût du crédit.

Les avantages du prêt modulable

En proposant d’adapter ses remboursements en fonction d’évènements futurs, le prêt modulable permet à l’emprunteur d’être un véritable acteur de son crédit immobilier. Cette fonctionnalité est d’autant plus importante que l’engagement porte sur de longues durées. Les principaux avantages sont :

- La possibilité de raccourcir la durée et de réaliser des économies importantes dans le cas d’une augmentation de la mensualité.

- Le moyen d’adapter ses remboursements à son budget et permettre de passer un mauvais cap dans les cas d’un report d’échéance ou d’une baisse des mensualités tout en conservant le même taux.

Limites et inconvénients de la modulation

Les options comportent d’une part plusieurs limites et ont d’autre part des conséquences importantes sur le coût du crédit.

Les limites de la modulation des échéances

Elles varient d’une banque à l’autre et sont détaillées dans l’offre de prêt. C’est un point que vous devez aborder avec votre banquier dès les premiers entretiens.

- Délai de carence : la plupart des offres de prêt immobilier modulable imposent un délai de carence de 12 à 24 mois. Vous ne pourrez donc pas bénéficier des options avant le 13e ou le 24e mois qui suit la date d’effet du prêt. Par ailleurs, vous disposez d’un nombre d’utilisations annuelles limité, le plus souvent à deux fois sur 12 mois glissants. Enfin, sachez que certaines banques n’autorisent la modulation qu’à la date anniversaire du contrat.

- Amplitude de la modulation : sa limite est exprimée en pourcentage de l’échéance initiale et varie de 10 % à 30 % suivant les banques.

- Allongement de la durée initiale : elle est subordonnée à une double limite : de 3 à 5 ans sans pouvoir dépasser une durée totale prévue à l’offre de prêt. Pour info depuis la décision du Haut Conseil de Stabilité Financière (HCSF), la durée maximale d’un prêt immobilier ne peut pas dépasser 25 ans (+2 ans en cas de différé d’amortissement).

À savoir : pour modifier la mensualité de votre prêt modulable, vous devez transmettre votre demande de 2 jours à 15 jours (suivant les banques) avant l’échéance.

Et les conséquences financières

- Certaines banques prélèvent des frais à chaque utilisation des options de modulation. Encore une fois, il faut se montrer attentif aux conditions tarifaires et poser les bonnes questions.

- Contrairement à ce l’on pourrait supposer, le report des mensualités entraîne une prorogation d’une durée supérieure à celle de la suspension. Cette conséquence est logique, compte tenu des intérêts non versés pendant la période de report qui sont ajoutés et capitalisés et qui doivent par conséquent être remboursés sur la durée restante.

- La baisse ou la suspension du paiement des mensualités allonge la durée de remboursement avec pour effet mécanique d’augmenter le coût du crédit immobilier.

Les banques qui proposent un prêt modulable à taux fixe

Aujourd’hui, la plupart des banques et établissements de crédit proposent des prêts immobiliers modulables et la forte concurrence incite les acteurs à faire preuve de toujours plus d’ingéniosité.

Au risque de se répéter, discutez des options de modulation des échéances du prêt immobilier, comme vous le faites avec les autres éléments de la proposition. À ce titre, le recours à un courtier en crédit immobilier peut s’avérer utile, ce dernier se chargeant de recueillir tous les détails à votre place.

| Quelques exemples de proposition de prêt immobilier modulable à taux fixe | |

|---|---|

| Banques | Conditions de modulation |

| CIC | Variations des mensualités sans aucune limite, à la hausse comme à la baisse. Respect du taux d’endettement en cas d’augmentation. Option limitée à une fois par an. Allongement maximal de la durée : 2 ans. Durée de la suspension limitée à 3 mois seulement, renouvelable 4 fois au total. |

| CRÉDIT AGRICOLE (prêt immobilier FACILIMMO) | Pourcentage d’augmentation ou de diminution : 30 % de la mensualité initiale. Possibilité de doublement d’une mensualité. Report de 6 mois maximum de la totalité des mensualités de remboursement et d’un an en cas de suspension de la moitié de l’échéance. De 1 à 2 ans de délai de carence suivant la caisse. Chaque option est limitée à une utilisation par an. |

| SOCIÉTÉ GÉNÉRALE | Aucuns frais sur toutes les options modulables. |

| LA POSTE MOBILE | Délai de carence de 12 mois. Idem entre 2 modulations. Augmentation de la mensualité de prêt immobilier : de 5 à 30 %. Baisse : de 15 € à 10 % de l’échéance initiale. |

L’assurance emprunteur après utilisation de la modulation

Si vous avez souscrit une assurance sur capital emprunté (cas le plus fréquent du contrat de groupe bancaire), vous n’avez rien à faire puisque la cotisation d’assurance reste inchangée, même en cas de modification de la mensualité. En revanche, si vous avez opté pour une délégation externe basée sur capital restant dû, vous devez transmettre à l’assureur le nouvel échéancier qui servira au calcul des nouvelles cotisations.

Le cas du remboursement anticipé partiel

La possibilité offerte à l’emprunteur de rembourser tout ou partie du capital restant dû est une disposition légale qui concerne tous les prêts immobiliers. Il ne s’agit donc pas d’une option de modulation, même si elle permet tout comme le prêt modulable, en cas de rentrée d’argent, de déroger au contrat initial.

Le remboursement anticipé est possible avec un minimum de 10 % du capital restant dû. Contrairement aux options de modulation de prêt qui n’impactent que la durée, le remboursement par anticipation partiel peut affecter la mensualité ou la durée de remboursement, au choix de l’emprunteur.

Les frais prélevés par la banque s’élèvent à 6 mois d’intérêt, limités à 3 % du capital restant dû. Comme pour la modulation, la banque va éditer un nouveau tableau d’amortissement que vous devez transmettre à l’assureur en cas de délégation externe.

Questions importantes à poser sur les prêts modulables

Nous insistons sur le fait que les questions suivantes doivent être posées à votre banquier dès le premier entretien.

- À partir de quand puis-je moduler mon prêt ?

- Combien de fois par an puis-je utiliser les options de modulation ?

- Quelle est la durée maximale de suspension des mensualités ?

- Quel est l’allongement maximal de la durée ?

- Quels sont les frais prélevés en cas d’utilisation des échéances modulables ?

- Quelles sont les limites de l’amplitude de modification ?