Une opération de restructuration de crédits impacte fortement le coût total et le patrimoine de l’emprunteur. C’est pourquoi aucun regroupement ne doit être effectué sans que toutes les solutions alternatives n’aient été explorées.

Voici notre dossier pour mener à bien le rachat de vos dettes et baisser vos mensualités de remboursement.

Nous livrons également des conseils pour négocier votre nouveau crédit au meilleur taux auprès des différents organismes prêteurs.

Vous pouvez utiliser le sommaire et vous rendre directement au chapitre qui vous intéresse.

Sommaire

- Renégocier ses dettes à l’amiable

- Monter un dossier de surendettement

- Le rachat de crédits en 3 étapes

- Les pièges de la restructuration de crédits

- Les frais liés au regroupement de dettes

- Le notaire : un conseiller utile

- Si l’opération comporte un prêt immobilier

- Si vous n’avez que des prêts à la consommation

- Que faire en cas de refus ?

- Les différentes aides des services sociaux

- Fonctionnaires : jouez sur votre statut

- Seniors : 1 atout et 2 obstacles

- Si vous êtes fiché à la Banque de France

Tenter de renégocier l’étalement à l’amiable de vos dettes

C’est une méthode qui donne parfois des résultats intéressants et que nous vous conseillons de tenter avant d’entreprendre de regrouper vos prêts.

Prenez rendez-vous avec vos créanciers : banques, administrations et fournisseurs afin de leur présenter un état de votre situation financière. L’objectif est de démontrer que la seule façon de vous acquitter de vos dettes est d’en étaler le remboursement sur une plus longue durée.

Mettez par écrit votre plan d’étalement. Vous prouverez ainsi que votre proposition est le résultat d’une réflexion mûrement menée. Présentez également un budget prévisionnel en phase avec vos revenus, qui tienne compte de l’ensemble des charges et qui permette de maintenir un taux d’endettement acceptable (idéalement en dessous de 33 %). Bref, démontrez que vous faites le maximum pour assurer une gestion saine de vos finances.

Rediscutez les échéanciers de prêt avec la banque

Ce n’est pas gagné d’avance, mais c’est une bataille qui vaut la peine d’être menée.

- Si vous avez un prêt immobilier, le contrat inclut peut-être une clause de modularité. Dans ce cas, il sera sans doute possible de suspendre les échéances jusqu’à 12 mois ou de les diminuer.

- Les mensualités des prêts personnels peuvent être réduites en allongeant la durée.

Sachez que bien souvent les organismes de crédit préfère renégocier avec son client plutôt que prendre le risque de le voir dans l’incapacité d’honorer ses crédits.

Rencontrez les administrations et proposez un étalement des échéances

L’administration française a la réputation d’être rigide dans son fonctionnement et tatillonne sur les procédures, mais elle sait aussi se montrer conciliante envers un contribuable qui fait face à un retard de paiement.

Il est fréquent que le service des impôts propose un étalement des taxes locales et de l’impôt sur le revenu.

Rendez-vous au centre des impôts de votre secteur et proposez d’étaler le paiement sur plusieurs mois. Là encore, il est indispensable de remettre l’échéancier par écrit. Donnez tous les détails sur votre situation et joignez tous les documents justificatifs. Insistez sur votre volonté de régler votre dette.

Notre conseil : il est nécessaire d’engager les démarches le plus tôt possible pour éviter que la situation ne s’aggrave.

Monter un dossier de surendettement auprès de la Banque de France

Si vos tentatives pour rééquilibrer votre budget ont échoué, déposez un dossier auprès de la commission de surendettement de la Banque de France.

Cette procédure entièrement gratuite, créée par la Loi NEIERTZ n’assure pas que vous obtiendrez une réponse favorable, mais si votre situation est telle que vous ne pouvez plus assumer le paiement de vos charges courantes et de vos crédits, il y a de fortes chances que votre dossier soit recevable.

Important : les dettes d’origine professionnelle ne sont pas prises en compte.

Nous avons rédigé un dossier comparatif pour vous aider à choisir entre la procédure de surendettement et la restructuration de crédits pour vous aider à choisir la solution la plus adaptée à votre situation.

Inscription automatique au FICP

Sachez que votre demande entraîne de fait l’inscription au FICP (Fichier des Incidents de Paiement). Votre banquier et vos créanciers seront ainsi avertis de votre démarche.

Si votre demande est recevable

La décision vous est notifiée par courrier. La commission se charge ensuite de négocier l’étalement ou l’apurement de vos dettes avec chaque créancier. À noter que lorsque la personne surendettée n’est pas propriétaire d’un bien immobilier, la commission a le droit d’imposer les mesures aux créanciers.

Important : toutes les procédures de recouvrement et de saisie en cours sont gelées.

Si votre demande est irrecevable

Vous avez 15 jours pour contester la décision. Sachez toutefois que les juges des tribunaux d’instance reviennent très rarement sur le verdict de la commission.

La restructuration de crédits reste alors la seule solution pour rééquilibrer votre budget et rembourser vos dettes.

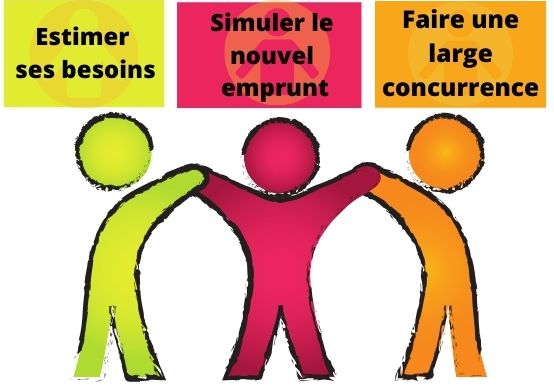

Regrouper ses crédits en 3 étapes

L’opération de restructuration de crédits consiste à souscrire un nouvel emprunt pour racheter les prêts en cours sur un terme suffisamment long. Le résultat doit atteindre un triple objectif :

- Assurer le paiement des factures impayées et liquider l’ensemble des dettes.

- Baisser les mensualités et le taux d’endettement en dessous de 33 %.

- Rééquilibrer le budget afin de dégager un « reste à vivre » suffisant pour permettre au foyer de régler les charges courantes.

Estimez vos besoins au plus juste

Le montant de l’emprunt doit être adapté à vos besoins. Si vous ne disposez d’aucune épargne de précaution, il peut être intéressant de prévoir d’ajouter une trésorerie supplémentaire à votre demande de rachat. Elle permettra de faire face à d’éventuels coups durs. Il est peut-être aussi temps de vous débarrasser des dépenses superflues qui pourraient aider à consolider vos comptes bancaires.

Pour conclure, le nouveau prêt devra permettre de :

- Solder le capital restant dû des emprunts en cours.

- Régler tous les arriérés.

- Couvrir le découvert bancaire.

- Dégager une somme suffisante pour recouvrer les dépenses du mois en cours.

- Constituer une épargne de précaution, notamment si vous n’avez pas d’argent de côté.

Notre conseil : faites un calcul précis de toutes les dettes à payer sur plusieurs mois.

Simulez votre nouvel emprunt

Utilisez notre calculette pour simuler les futures échéances de remboursement de votre nouveau crédit en fonction du capital emprunté et de la durée choisie. Faites vos simulations sur plusieurs durées différentes afin d’ajuster au mieux la mensualité.

Faites une concurrence large

Ce n’est pas aussi simple que pour un projet classique. D’abord, parce que les personnes en difficulté n’ont pas les moyens de créer un rapport de force favorable avec les organismes de crédit et d’autre part, parce que la dégradation de la situation financière contraint la plupart d’entre elles à agir dans l’urgence.

Pour déposer votre demande de restructuration, vous pouvez passer par un courtier ou contacter directement les nombreux organismes spécialisés qui acceptent de racheter les crédits.

Par l’intermédiaire d’un courtier

L’apport d’un courtier en crédit peut s’avérer très utile, notamment si vous avez un dossier difficile. Ce dernier vous fera bénéficier de son large réseau de partenaires et saura vous diriger vers l’établissement le plus à même d’accepter votre demande. Encore faut-il que votre conseiller dispose des compétences qu’exige ce type d’opération financière et que vous puissiez lui faire confiance.

Vous avez le choix entre les cabinets nationaux et les courtiers locaux. Les premiers travaillent généralement avec un grand nombre d’organismes financiers et leur volume important de dossiers traités est un atout non négligeable.

Les seconds compensent par leur disponibilité et se montrent parfois moins gourmands en honoraires. Dans les deux cas, c’est l’expertise de votre conseiller qui fera la différence.

Directement auprès des établissements spécialisés

Si vous disposez du temps nécessaire, vous pouvez faire la concurrence et déposer vous-même votre demande de regroupement de crédits. Vous ferez l’économie des frais de courtage. Encore faut-il avoir les compétences pour comparer seul les différentes propositions.

Vous pouvez vous adresser aux nombreux établissements en ligne qui permettent d’obtenir une réponse immédiate.

Toutefois ne vous fiez pas à ce qui n’est qu’un simple accord de principe. La décision définitive n’interviendra qu’après l’étude de toutes les pièces justificatives de votre dossier.

Les pièges de la restructuration de crédits

Une opération de rachat de crédits est loin d’être un long fleuve tranquille, bon nombre de ménages peuvent en témoigner. Dans un dossier particulièrement étoffé, nous détaillons 14 pièges à éviter et délivrons de nombreux conseils pour mener à bien votre refinancement.

Les différents frais

Une chose est sûre, en restructurant vos crédits, vous ne ferez pas d’économies, loin de là. L’opération coûte même très cher. Entre les frais de dossier prélevés par l’organisme de crédit, les honoraires du courtier, les pénalités de remboursement anticipé sur les emprunts en cours, l’addition peut au final se révéler très lourde. Nous vous conseillons la lecture de notre dossier sur les frais liés à une opération de crédits avant de vous lancer dans l’aventure.

Le notaire

Vous devez passer chez un notaire si la restructuration concerne un crédit immobilier nécessitant une mainlevée ou si la banque qui octroie le nouveau prêt exige une hypothèque sur le bien, ce qui est souvent le cas lorsque la demande de restructuration concerne un propriétaire. Dans les autres cas, le recours à un notaire n’est pas obligatoire, mais sachez que sa présence peut s’avérer utile pour encadrer l’opération.

Sachez que si la France est un des pays européens dont la loi sur le rachat de crédit est la plus stricte, les dispositions réglementaires applicables au rachat de prêts restent nettement insuffisantes. Par ailleurs, on peut déplorer l’absence d’une habilitation spécifique pour les intermédiaires dont l’expertise laisse parfois à désirer.

Rachat de crédit hypothécaire

Regrouper des prêts à la consommation avec un crédit immobilier comporte deux avantages :

- Étaler ses crédits sur une longue durée.

- Bénéficier de taux d’intérêt plus bas, proches de ceux pratiqués actuellement dans l’immobilier.

Dans un dossier ultra complet, nous livrons les différentes possibilités qu’offre le prêt hypothécaire et détaillons ses différentes applications, en particulier dans le cadre d’un rachat de crédit propriétaires.

Avec la vente immobilière en réméré, les propriétaires disposent par ailleurs d’une alternative intéressante au rachat de crédits. Cette solution originale offre la faculté au vendeur de racheter son bien à un prix fixé au départ.

Prêts à la consommation

Autant le dire de suite, les organismes spécialisés préfèrent restructurer les crédits des propriétaires compte tenu de la garantie qu’offre le bien immobilier. Les locataires qui engagent les démarches pour regrouper uniquement des prêts à la consommation doivent s’attendre à plus de difficultés. Mais si vous bénéficiez d’une situation professionnelle stable et si vous n’êtes pas fiché à la Banque de France, la lecture de notre dossier sur le regroupement de prêts pour locataire devrait vous aider à atteindre votre objectif.

Refus de financement

Si la renégociation menée avec vos créanciers a échoué et que la commission estime la demande irrecevable parce que votre situation financière n’est pas suffisamment dégradée, il vous sera malheureusement très difficile de trouver une solution.

Ceux qui ont la chance de bénéficier d’un environnement familial solidaire pourront s’appuyer sur un membre bienveillant. Pour les autres, la seule alternative est de s’adresser aux services sociaux de sa commune ou de son département.

Les aides ses services sociaux

Le Fonds de solidarité pour le logement (FSL)

La Loi du 31 mai 1990 a instauré un Fonds de solidarité pour le logement dans l’objectif d’aider les personnes à sortir d’une situation de surendettement à régler les dépenses locatives : caution, loyers, factures de gaz, électricité, eau…). Pour saisir le FSL, vous devez vous adresser aux services sociaux du Conseil Général de votre département.

À savoir : le FSL intervient également pour empêcher l’expulsion des locataires en difficulté.

Le centre communal d’action sociale (CCAS)

Le service d’action sociale de votre commune intervient auprès des familles en grande difficulté pour les aider à faire face à des situations d’urgence. Elle peut par exemple accorder une aide financière pour permettre le règlement d’une facture d’énergie ou la prise en charge d’une dépense de première nécessité. Il aide également les ménages à constituer un dossier de surendettement ou une demande de RSA.

Les aides de la CAF

Les allocataires peuvent solliciter une aide exceptionnelle auprès de leur caisse. Les modalités d’attribution sont fonction du niveau de ressources du ménage et de la nature des besoins. Elle permet d’assurer les dépenses d’éducation des enfants, le paiement des charges locatives ou encore l’achat d’un équipement ménager.

Les fonctionnaires

La stabilité liée au statut confère un avantage qui doit servir de base à la négociation. Les banques apprécient la stabilité professionnelle et les fonctionnaires bénéficient de taux de rachat de crédit avantageux, même lorsque ces derniers se retrouvent dans une situation financière difficile.

Les séniors

Les pensions étant garanties par l’État, les séniors sont une cible privilégiée des banques , au même titre que les fonctionnaires. L’âge en revanche pose généralement 2 types de problèmes que nous détaillons dans un dossier ultra complet sur le regroupement de crédits chez les seniors.

- Peu de choix pour la durée du nouvel emprunt. Il sera en effet difficile d’étaler les crédits en cours sur du long terme, ce qui peut affecter le taux d’endettement.

- L’assurance emprunteur : elle est généralement facultative lorsque l’opération concerne uniquement des crédits à la consommation, mais il est possible que l’organisme prêteur impose au senior de souscrire des garanties décès invalidité, ce qui n’est pas sans conséquences, car d’une part les cotisations d’assurance augmenteront sensiblement le coût total et d’autre part cela peut entraîner un refus de financement en cas de risque de santé aggravé.

Si vous êtes fiché à la Banque de France

De nombreux organismes spécialisés refusent de renégocier les prêts des personnes fichées à la Banque de France. Pour avoir une petite chance de trouver un organisme qui rachète les crédits de personnes FICP, il vaut mieux confier votre demande à un courtier.

La réponse dépendra des raisons qui vous ont mené au fichage et de la composition de la famille. Encore une fois, le rachat de credit pour FICP propriétaire a plus de chance qu’une demande émanant d’un locataire.

Important : la concurrence restreinte due au nombre limité d’établissements qui acceptent le rachat de crédits des personnes fichées entraîne une légère hausse des taux proposés.